营收大降、净亏逾3亿、明星产品不争气广誉远何以致远?

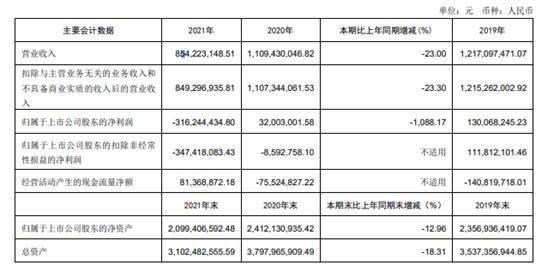

去年山西国资接手后,广誉远中药有限公司的业绩依然不乐观昂贵的原材料,远高于同行业的销售费用,不断下滑的毛利率,让2021年的广宇举步维艰,净亏损超过3亿元,公司总资产从38亿元缩水至31亿元

最近几天,广誉远披露年报2021年,公司实现营收8.54亿元,同比下降23.00%,归属于上市公司股东的净利润为—3.16亿元,同比下降1088.17%

针对业绩变动,广誉远在年报中解释称,业绩亏损主要源于两个方面。

一是报告期内国内疫情呈散发状态,多个省份防控升级虽然公司通过加大市场投入,丰富促销活动形式,增加活动频率等方式促进销售,但线下销售仍呈下降趋势,导致营业收入下降,原因是药店客流下降以及公司产品的三高特性

其次,受市场供求关系的影响,公司核心产品所需的牛黄,蜻蜓,海马等优质原料价格普遍上涨,导致产品毛利率下降此外,公司不同毛利产品销售结构比例的变化,使综合毛利率同比下降9.52%

原材料是拦路虎,明星产品萎靡不振。

根据消息显示,广誉远的业务主要包括中药,精品中药,保健酒三大板块核心品种有龟龄集,定坤丹,安宫牛黄丸,牛黄清心丸四个年报显示,2021年,其三大板块的营收和毛利率均出现下滑

其中,中药营收5.66亿元,同比下降25.75%,毛利率62.56%,同比下降11.15%,精品中药营收1.61亿元,同比下降29.98%,毛利率78.47%,同比下降0.64%,保健酒实现营收0.25亿元,同比下降25.17%,毛利率43.30%,同比下降10.36%。

就具体产品销售结构而言,本年度公司龟龄集系列产品在毛利较销售收入下降,公司安宫牛黄丸,牛黄清心丸,丁坤丹大蜜丸在毛利较销售同比下降8.57%,结合部分原材料价格上涨,从产销情况来看,2021年,龟龄集,牛黄清心丸,定坤丹口服液期末存货分别增长32.03%,154.54%,221.02%。

综合往年数据不难发现,上述幅度变化并非一蹴而就事实上,近几年来,广誉远明星产品的销售一直不景气比如国秘品种龟龄集,广誉远去年10月披露的一份公告显示,龟龄集2018年营收超过4亿元,2019年则一落千丈——2019年营收不足3亿元,2020年降至1.7亿元,2021年上半年仅为2744.93万元

公牛黄丸也是如此2020年,该产品实现营收4.01亿元后,2021年上半年营收仅为3265.22万元广誉远在年报中解释称,2021年上半年,由于麝香收购审批缓慢,麝香短缺,影响安宫牛黄丸生产,无法保证市场供应,导致该产品2021年产销量和库存分别下降20.10%,25.87%和48.66%

广誉远在年报中表示,为合理控制成本,增加了雀脑,藏红花,阿胶,三七等原料的低价采购,通过联合建设基地,合作加工产地等方式,有效缓解了原料价格上涨对公司的压力今后,我们将继续密切关注中药材市场价格走势,通过主产区采购,季节性采购,大宗采购等方式,确保原料供应,并降低中药材价格波动对公司经营成本的不利影响

不言而喻,上述措施的不确定性风险依然存在。

营收逐年下滑,销售费用远高于此。

事实上,原材料涨价只是毛利率下降的一部分,销售支出大才是广誉远亏损的主导因素。

中国经济网记者梳理广誉远2011年至2021年的营收和销售费用发现,自2013年以来,广誉远的销售费用占营收的比重超过40%2021年,在营收仅为8.542亿元的情况下,销售费用实际达到7.822亿元,占营收的91.57%,远高于行业一般水平

从营收来看,2018年是广誉远的转折点广誉远在当年实现最高营收16.19亿元后,营收逐年下滑2021年,公司营收骤降至8.542亿元

这样,光宇还有多远。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。